Sverige befinner sig i en period med sjunkande arbetslöshet och låga räntor. Vi har en stark ekonomi och det borde även gälla för de svenska hushållen. Men, tvärtom ser vi att betalningsanmärkningarna nu vänder uppåt igen, trots en sjunkande arbetslöshet. Frågan är om denna avvikelse kommer att bestå?

En låg arbetslöshet innebär vanligtvis en starkare betalningsförmåga för hushållen, vilket återspeglas i färre antal betalningsanmärkningar. Under årets tredje kvartal syns däremot en avvikelse, betalnings-anmärkningarna ökar trots en fortsatt stark arbetsmarknad med en sjunkande arbetslöshet.

Svenska hushållens skulder har haft en kraftig tillväxt under de senaste åren. Det är en naturlig konsekvens av en lång period med låga räntor och stark arbetsmarknad som gör att fler har möjlighet att ta lån. Tillväxten av betalningsanmärkningar under hösten 2017 skulle kunna vara ett tecken på att skulderna hos hushållen med lägst marginaler nu har nått ett tak. Riksbankens rapport Svenska hushållens skuldsättning, från november 2016 visar att skuldsättningen är störst bland låginkomsthushåll, unga hushåll och hushåll i storstäder.

Fler betalningsanmärkningar fördelas på färre personer

Antalet nytillkomna betalningsanmärkningar varierar vanligtvis mellan säsongerna, därför är en jämförelse mellan samma kvartal under olika år mer intressant. En jämförelse mellan tredje kvartalet 2017 och 2016, visar att det registrerades 380 000 betalningsanmärkningar under tredje kvartalet 2017, vilket är 16 procent fler än föregående år.

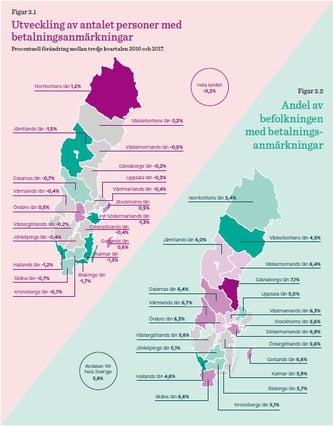

Trots tillväxten av betalningsanmärkningar i hela landet, påverkas inte andelen av befolkningen som har en betalnings-anmärkning. Det betyder att fler betalningsanmärkningar fördelar sig på färre personer. För utvecklingen av betalningsanmärkningar sett ur ett befolknings-perspektiv per län se bild 3.1.

Hushållens skulder högre än någonsin

Den årliga tillväxttakten på hushållens skulder ligger på 7,7 procent, vilket innebär en ökning med 266 miljarder kronor jämfört med oktober 2016.Den huvudsakliga tillväxten av lånen beror framförallt på två faktorer. De låga räntorna som gör det billigt att låna, vilket driver på utvecklingen av bostadspriserna och därmed bostadslånen, samt vårt nya konsumtionsbeteende. Krediter och avbetalningar blir allt mer tillgängliga inte minst på grund av nya digitala lösningar. Statistik från SCB visar att den årliga tillväxttakten av Blancolån har legat på 7,4 procent och utgör sex procent av de totala skulderna skulderna hos de svenska hushållen.

Läs mer om hur Lowell kan hjälpa dig som företagare

Det rådande ränteläget i landet innebär låga räntekostnader för hushåll med höga lån. Men styrräntan kommer med största sannolikhet att höjas inom de närmaste åren, vilket medför en ökad räntekostnad för de med bolån. Enligt Lowells undersökning Betalningsindikatorn, är det så många som ett av sju hushåll med bolån, som anser att det skulle ha svårt med att klara av en ökad räntekostnad på två tusen kronor per månad. Bland unga, under 25 år, med bolån är andelen så hög som ett av fyra hushåll. Två tusen kronor innebär en ränteökning på två procent, för ett bolån på 1,2 miljoner kronor. Trots att relativt många bedömer att det skulle vara svårt att hantera en räntehöjning, är det enligt samma undersökning, endast fem procent av alla med bolån som de facto oroar sig för en räntehöjning.

Denna artikel finns att läsa i Lindorffanalysen nr 1 2017. Denna och annat intressant material ur Betalningsindikatorn finns att ladda hem i vår Kunskapsbank nedan.